Реструктуризировать ипотеку в ВТБ 24: реально уменьшить ставку или нет?

Любой из нас может оказаться в сложной финансовой ситуации. Потеря работы, болезнь, сокращение зарплаты – никто от этого не застрахован. Если, помимо необходимости прокормить себя и семью, человек также оказывается связан кредитными обязательствами, то последние могут стать ему не по силам.

Особенно часто такое случается, если была оформлена ипотека – сроки, на которые берется ипотечный займ, велики, и за годы (а иногда и за десятилетия) пользования кредитом финансовое положение заемщика может существенно измениться. В данной статье поговорим о таком понятии, как реструктуризация ипотечных кредитов, выданных одним из крупнейших российских банков – ВТБ 24.

Если ваши доходы резко просели, и вы понимаете, что прежний график платежей становится непосильным, стоит попробовать прибегнуть к такому ходу, как реструктуризация ипотеки в ВТБ24, условия которой мы опишем ниже.

Условия банка ВТБ 24 при реструктуризации

Банку невыгодно обращаться в суд или к коллекторам, чтобы взыскать с заемщика деньги. Выгоднее прийти к взаимовыгодному соглашению с человеком, который временно оказался в сложной финансовой ситуации, тем более если до настоящего момента он исправно совершал ежемесячные выплаты по ипотечному кредиту и у него есть документы, подтверждающие, что его материальное положение действительно ухудшилось.

Банк ВТБ 24 не афиширует условия реструктуризации (да и в целом возможность ее проведения). В российском законодательстве вы также не найдете такого понятия. Но это возможно при соблюдении ряда условий:

-

Изменения вносятся в действующий кредитный договор, без заключения нового.

-

Ключевые пункты договора не меняются – процентная ставка обычно остается такой же, как была.

-

Навстречу клиенту банк пойдет только в том случае, если просрочек до настоящего момента он не допускал.

Займы ипотечного кредита ВТБ 24 физическому лицу в случае одобрения заявления на реструктуризацию будут пересмотрены в плане сроков погашения. За счет увеличения времени действия кредита сокращается размер ежемесячного платежа. Еще один вариант – в течение нескольких месяцев клиенту позволяется выплачивать только проценты по ипотеке, не платя основную сумму долга.

Как оформить реструктуризацию

ВТБ 24 заявляет о своей готовности реструктуризировать автокредиты и займы, оформленные в качестве кредитного лимита на картах. На сайте банка вы не найдете сведений о реструктуризации ипотеки – такой услуги банк официально не предлагает. Но это не значит, что вы не можете попытать счастья.

Рассчет рефинансирования

Что и как сделать, чтобы добиться рассмотрения вашего вопроса:

-

Лично явиться в отделение банка, где был открыт ипотечный кредит, и написать заявление, в котором подробно указать причины, по которым вам требуется пересмотр условий погашения имеющегося кредита.

-

Приложить к заявлению документ, подтверждающий ухудшение вашего материального положения.

Если на первое ваше заявление пришел отказ, можно написать еще одно, на этот раз – на имя начальника отдела или кого-то вышестоящего. Просите зарегистрировать ваше заявление (принесите два варианта – один для банка, второй для себя), с указанием даты обращения. Это может иметь значение, если вы просрочите платеж, следующий после этой даты.

Опять получили отказ по заявке? Отправляйтесь в банк и добейтесь встречи с менеджером. Опишите ему ситуацию – вы готовы продолжать исправно платить и не хотите допускать просрочек, но больше не можете осуществлять платежи в требуемом размере.

Если все же банк навстречу идти не хочет, дело за юристами. Они помогут подготовить пакет документов для обращения в суд. Если будет принято во внимание, что заемщик оказался в непредвиденной жизненной ситуации, которая привела к снижению его платёжеспособности, и чему у него имеется документальное подтверждение, а также при условии, что раньше просрочек платежей им не допускалось, то суд может обязать банк пересмотреть условия заключенного договора по ипотечному кредитованию.

Пример расчета

Реструктуризация ипотеки в ВТБ 24 поможет заемщику сократить размеры ежемесячных выплат временно или на постоянной основе вплоть до полного погашения кредита.

Для этого предлагается один из следующих вариантов:

-

Выплата в течение нескольких месяцев только процентов по ипотеке.

-

Увеличение срока кредитования при сохранении процентной ставки, что ведет к сокращению ежемесячных платежей.

-

Валютный кредит может быть пересчитан на рублевый.

-

Имеющийся долг может быть частично списан.

-

Еще один вариант – рефинансирование одного кредита за счет другого.

В каждом случае банк будет подбирать вариант индивидуально.

Даже примерный расчет показывает, что банк ничего не потеряет. Но в случае с реструктуризацией речь идет не о том, чтобы сделать условия более выгодными для клиента, а о том, чтобы дать ему возможность выплачивать долг как таковой без просрочек.

Документы для реструктуризации ипотеки в ВТБ24

Основной пакет документов по вашему кредиту уже есть у служащих банка. Поэтому вам понадобятся:

-

Паспорт

-

Заявление с просьбой рассмотреть возможность реструктуризации кредита.

-

Копия трудовой книжки с отметками работодателя.

-

Документ об ухудшении вашего материального положения. Это может быть:

- справка о доходах, свидетельствующая о том, что вы не в состоянии платить долг в полном объеме;

- справка с биржи труда о том, что вы являетесь безработным и получаете соответствующее пособие;

- справка о беременности – она подразумевает скорое ухудшение материального положения клиента.

Если оформление ипотечного кредита происходило в период, когда клиент состоял в браке, то документами, подтверждающими ухудшение его нынешнего материального положения, могут стать:

- свидетельство о разводе;

- документ, подтверждающий потерю работы супругом;

- выписка об уплате алиментов на детей;

- свидетельство о смерти супруга.

Тяжелая болезнь или приобретенная инвалидность также могут быть признаны важными аргументами, способствующими принятию положительного решения по вашему запросу (реструктуризация ипотеки в ВТБ 24). В таком случае также понадобятся соответствующие документы – справка из больницы, справка об инвалидности.

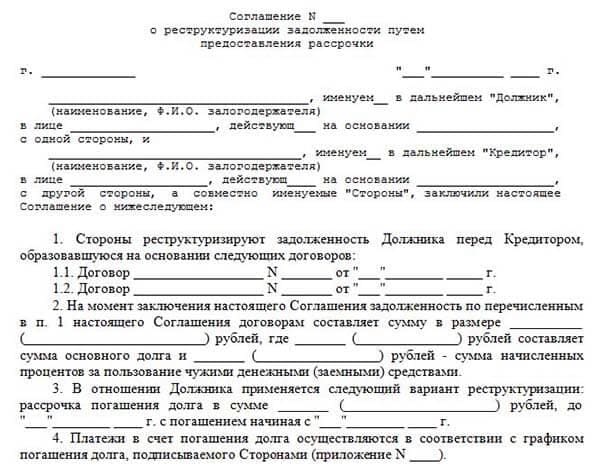

Пример бланка заявления на реструктуризацию ипотеки ВТБ 24 образец

Составить заявление вы можете как от руки, так и в печатном виде, непременно в двух экземплярах – после регистрации служащим банком один вариант останется у вас на руках. Он пригодится, если дело дойдет до суда.

Нет единой установленной формы написания такого заявления. Никто не мешает вам написать его в свободной форме, но непременно указать в нем стоит следующие сведения:

-

Данные вашего ипотечного договора.

-

Сумма оставшейся задолженности.

-

Суммы ежемесячных платежей.

-

Причины, по которым вам требуется пересмотр условий договора в части погашения кредита.

-

Пожелания, которые у вас есть по поводу реструктуризации вашего ипотечного займа.

Уменьшить ставку с помощью реструктуризации

Снижение процента по кредиту, как уже говорилось выше, возможно в очень редких случаях. Скорее, рассчитывать на это можно, если выбрать вариант рефинансирования ипотеки сторонним банком или в банке ВТБ 24. Процент при перекредитовании может быть на несколько пунктов ниже – банк заработает на том, что увеличивает сроки выплаты кредита.

Есть еще один вариант сокращения ставки – обращение к программе помощи ипотечным заемщикам. Осуществляется она на базе Агентства по ипотечному жилищному кредитованию, с которым ВТБ 24 успешно сотрудничает.

Подавать заявление в Агентство следует совместно с банком (если он с ним сотрудничает). Если вы попадаете под условия действия программы, то АИЖК перечислит банку средства, за счет того тот предоставит реструктуризацию кредита на выгодных для заемщика условиях.

В частности, это может быть:

-

Сокращение ставки процентов до 12 %.

-

Списание части основного долга.

-

Заморозка выплат на несколько месяцев.

Требования для участия в программе предъявляются не только к заемщикам, но и к жилью, которое было куплено в ипотеку (подробнее читайте на сайте АИЖК).

Личный опыт и советы

Если вы оказались в такой ситуации, когда выплата оговоренных условиями договора платежей становится нереальной, то срочно обратиться в банк следует еще до того, как место будет иметь первая просрочка. Если реструктуризация долга будет проведена в этот период, то вы сможете избежать штрафов и пени.

Не стоит дожидаться, когда наступит первая просрочка, в надежде, что банк позвонит и предложит изменить условия платежа. Такого не произойдет. При регулярных просрочках вас ждет суд или общение с коллекторами (что вполне официально и даже прописано в том договоре с банком, который вы заключали).

Вот какие клиенты оставляют отзывы о реструктуризации ипотеки в банке ВТБ 24:

Алексей П., 46 лет: «Как настал кризис, сократили с работы. Устроился на аналогичную должность к конкурентам, а там зарплата на 30 процентов ниже. Больше никуда не берут – возраст не тот. Если раньше ипотеку платил без особых напрягов, то теперь стало реально тяжело. Обратился в банк. Предложили перефинансирование. Но меня больше устраивала реструктуризация. В итоге собрал все справки и сумел добиться своего. Мой вам совет – не сдавайтесь. Мне отказали три раза, прежде чем я добрался до вышестоящего начальства и донес, наконец, до него, что вариант у меня один – платить меньшие суммы, чем раньше, пусть и дольше по времени, зато без просрочек».

Ксения Р., 32 года: «Мы с мужем брали ипотеку, когда родилась первая дочь. Платим уже семь лет, за это время появились еще двое малышей. Я из декрета в декрет, мужу стало тяжело одному тянуть ипотеку. Как многодетная семья обратились в АИЖК, что позволило списать часть долга – теперь в месяц платим почти на четверть меньше, а срок погашения ипотеки остался тем же».

Так же можете оставить свой отзыв ниже в комментарии или задать вопрос

Калькулятор

Калькулятор