Все о справке 2-НДФЛ для ипотеки - срок действия и как получить?

Для получения жилищного кредита нужно собирать пакет документов, который включает бумаги, подтверждающие платежеспособность клиента. Срок действия справки 2-НДФЛ для ипотеки ограничен, поэтому предварительный этап нужно пройти как можно быстрее. Также необходимо подготовить дополнительные бумаги, повышающие вероятность одобрения займа.

Для получения жилищного кредита нужно собирать пакет документов, который включает бумаги, подтверждающие платежеспособность клиента. Срок действия справки 2-НДФЛ для ипотеки ограничен, поэтому предварительный этап нужно пройти как можно быстрее. Также необходимо подготовить дополнительные бумаги, повышающие вероятность одобрения займа.

Изменения законодательства о налоговой форме

Поправки были внесены в конце 2020 г. Изменения, касающиеся процедуры оформления документа, получили юридическую силу 1 января 2021 г. Справка прежнего образца содержала данные о доходах и налоговых платежах работника. Сейчас эти сведения распределяются по разным бумагам.

По запросу сотрудник получает заверенную справку о размере заработной платы, в ФНС поступают данные о налоговых удержаниях с доходов за некоторый период.

При необходимости предоставления информации о платежеспособности клиента за 2020 г. заявитель получает документ нового образца.

Почему банк требует справку о доходах

Такие бумаги кредитному учреждению требуются для:

- определения размера дохода потенциального клиента;

- подтверждения факта официального трудоустройства заемщика;

- получения гарантии выплаты долга.

С помощью справки банк оценивает платежеспособность клиента, рассчитывает предполагаемую сумму займа. Например, Сбербанк устанавливает кредитный лимит, исходя из того, что ежемесячный платеж не должен превышать 50-60% заработной платы.

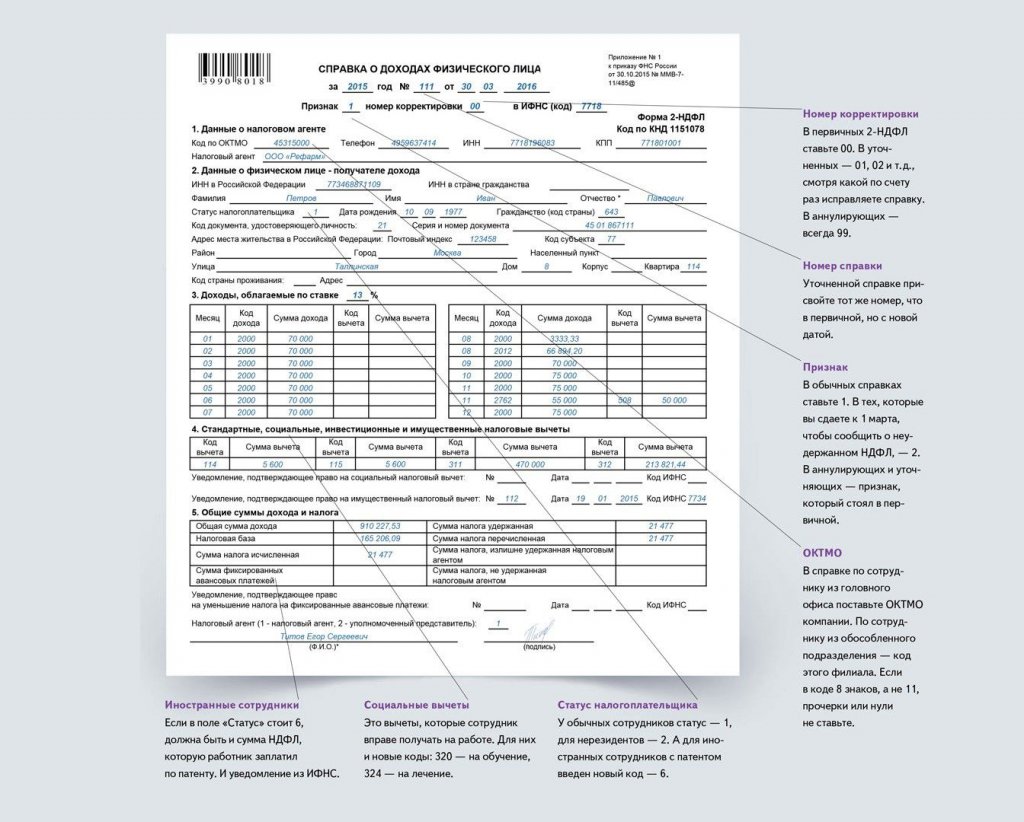

Какие сведения содержит справка 2-НДФЛ

Бумага должна включать такие пункты:

- тип источника дохода (место работы клиента: полное наименование компании, должность);

- размер зарплаты;

- величину налогов, сборов, установленных судом обязательных платежей, например алиментов;

- размер чистого дохода.

Отличие от справки 3-НДФЛ

Документ о доходах образца 2-НДФЛ содержит сведения о сотруднике, размере заработной платы, налогов и сборов, социальных и стандартных вычетов, получаемых через компанию. Справка оформляется по запросу работника, предоставляется по месту требования (в ФНС, банк, иные учреждения).

3-НДФЛ считается не справкой, а декларацией.

Она заполняется налогоплательщиком и подается в инспекцию. Ее используют для регистрации дохода, например от продажи квартиры или транспорта, дополнительного заработка. Также 3-НДФЛ пригодится при получении налогового вычета.

За какой период необходима информация о доходах

Отражаемые в справке сроки зависят от требований кредитного учреждения. Чем дольше период кредитования, тем больше месяцев должна охватывать информация, содержащаяся в 2-НДФЛ. Может прослеживаться и другая закономерность: указываемые в справке сроки соответствуют минимальному стажу работы клиента на последнем месте. Чаще всего он составляет 6 месяцев. За этот период банки и требуют получить 2-НДФЛ.

Клиент может возразить, если кредитное учреждение требует справку за 4 и более года.

Налоговая инспекция хранит данные о доходах физических лиц не более 4 лет. Требование справки за больший срок считается незаконным. Это нужно учитывать при получении в банке информации о том, за какой период предоставлять сведения.

Срок действия справки 2-НДФЛ

Данный параметр не имеет точного значения. Однако банк желает знать свежие данные о размере заработной платы получателя ипотеки.

Оптимальным считается период действия в 14-28 дней.

После завершения этого срока справка теряет юридическую силу, заемщику приходится заказывать новый документ. Точный срок, в течение которого действительна бумага, нужно спрашивать у банковского сотрудника. Для этого обращаются на горячую линию или посещают отделение.

Проверка подлинности документа

Перед выдачей кредита банк должен убедиться в достоверности сведений, содержащихся в справке.

Применяются такие способы проверки:

- Оценка внешнего вида. Проверяется правильность заполнения блоков и строк, расчета основных данных. Поля с кодами при наличии соответствующих операций не должны оставаться пустыми. Банк сверяет указанные на документе реквизиты работодателя с имеющимися на печати. Штамп должен быть проставлен в специально отведенном месте, подписи - четко просматриваться. Не допускается наличие ошибок, исправлений и помарок.

- Связь с работодателем. На справке указывается контактный телефон. Менеджер может связаться с руководителем компании, уточнить, трудоустроено ли физическое лицо.

- Использование баз ФНС. Налоговая служба способна предоставить сведения о любой организации. После изучения данных банк узнает, действительно ли сотрудник имеет указанный уровень заработной платы. Перед выдачей ипотеки кредитное учреждение выясняет, выплачивает ли предприятие налоги за сотрудника, состоит ли физическое лицо на учете в ФНС.

- Обращение в ПФР. 5 лет назад банки получили возможность изучения баз этого учреждения. Размер пенсионных отчислений используется для расчета примерной величины официального дохода. Недостатком считается необходимость получения согласия заемщика.

Справка должна быть правильно заполнена, быть с печатью и иметь подписи руководителя и главного бухгалтера.

Пошаговая инструкция: как получить справку

Способы оформления документа зависят от статуса клиента.

Получить у работодателя

Такой способ подходит для официально трудоустроенных граждан. Сотруднику необходимо обратиться в бухгалтерию, рассказать о необходимости оформления 2-НДФЛ. Руководство предприятия не имеет права отклонить запрос. Сотрудник может запрашивать документ не только во время работы, но и в течение 5 лет после увольнения.

Для военной ипотеки

При оформлении такого кредита получение справки об уплаченных налогах не требуется.

Согласно условиям программы, для погашения долга используются не собственные средства военнослужащего, а государственные субсидии.

Поэтому кредитное учреждение не требует подтверждения официального дохода клиента. Однако оформить военную ипотеку сложно. Для начала заемщик должен вступить в НИС. Только через 3 года он сможет купить жилье по специальной программе.

В декретном отпуске

Поскольку в справке содержатся сведения о заработной плате, в указанный период документ не предоставляется. Пособия по уходу за ребенком налогами не облагаются.

Однако справка сотруднице может быть выдана при:

- получении премии во время декретного отпуска;

- оформлении материальной помощи от предприятия;

- выходе сотрудницы на работу на неполный день;

- наличии на предприятии иных источников дохода, облагаемого налогами.

Получить документ можно в бухгалтерии компании. Однако взять ипотеку женщине, находящейся в отпуске по уходу за ребенком, будет сложно.

Получится ли взять ипотеку без справки 2-НДФЛ

Оформить жилищный кредит без подтверждения дохода могут зарплатные клиенты выбранного банка.

Вероятность одобрения ипотечного займа при отсутствии 2-НДФЛ повышают такие факторы:

- внесение увеличенного первоначального платежа (собственные средства должны покрывать не менее 30% стоимости выбранной квартиры);

- сокращение периода кредитования (при отсутствии документа, подтверждающего доход, банк выдает кредит на 10-15 лет);

- уменьшение суммы займа;

- оформление дорогой страховки.

Что делать, если нет возможности получить справку

При невозможности получения ипотеки с подтверждением дохода стоит подготовиться к резкому увеличению процентной ставки. Также можно поискать кредитное учреждение, допускающее предоставление справки по форме банка или выписки со счета в ПФР. Иногда для оформления ипотеки бывает достаточно отправки запроса предприятию-работодателю.

Какие еще документы потребуются для получения ипотеки

Список бумаг зависит от вида выбранной кредитной программы. Например, при рефинансировании, помимо основных документов, может потребоваться справка об уплаченных процентах.

Стандартный пакет заявителя

Какие бумаги нужны для ипотеки:

- заполненная анкета заемщика (бланк можно скачать с сайта или получить в отделении банка);

- паспорта всех участвующих в получении кредита лиц;

- ИНН, СНИЛС;

- заверенные копии страниц трудовой книжки;

- справка 2-НДФЛ за установленный банком период;

- документы на покупаемую недвижимость, если таковая выбрана заранее (акт экспертной оценки, справка о погашении задолженностей по коммунальным платежам, отсутствии обременений);

- военный билет (для мужчин старше 27 лет).

Займы для военных

Военнослужащим лицам дополнительно нужно предоставить:

- копию контракта, заверенную подписями и печатями;

- бланк с данными о стаже, звании;

- удостоверение сотрудника соответствующих структур.

Документы для ИП

В этом случае необходимо получить:

- свидетельство о регистрации ИП;

- справку о постановке на учет в ФНС;

- налоговые отчеты;

- сведения о доходах фирмы;

- договор аренды помещения.

При использовании упрощенной системы налогообложения дополнительно предоставляют:

- сведения о доходах и расходах;

- выписки по счетам компании;

- финансовые и экономические отчеты;

- сведения о долговых обязательствах;

- лицензии на ведение деятельности (при наличии).

Пакет бумаг при использовании стандартного способа налогообложения включает:

- сведения о прибыли и расходах;

- бухгалтерские отчеты;

- сведения об отсутствии или наличии задолженностей;

- выписки по банковским счетам;

- справки о выручке и НДС.

Ипотека под маткапитал

В этом случае вместе с основными бумагами подготавливают:

- сертификат, подтверждающий право на получение семейного капитала;

- свидетельства о заключении брака, рождении детей;

- справку об остатке материнского капитала, получаемую в ПФР.

Семейные программы

При оформлении ипотеки молодая семья должна предоставить:

- свидетельства о рождении детей и заключении брака;

- документы на залоговое жилье;

- справки, подтверждающие наличие средств для выплаты первоначального взноса (выписку с банковского счета, сертификат на семейный капитал);

- паспорта поручителей.

Льготное кредитование

Ипотека на выгодных условиях выдается учителям, врачам, ученым. Однако под требования программы попадают не все представители этих профессий.

Если клиент соответствует критериям, он приносит в банк:

- заявление на участие в льготной программе;

- копии документов, подтверждающих квалификацию;

- свидетельство о заключении или расторжении брака;

- автобиографию;

- фото 4 х 6;

- свидетельства о рождении детей;

- копию диплома о высшем образовании;

- сведения о написанных научных работах, публикациях в соответствующих изданиях, проведенных исследованиях;

- характеристику с места трудоустройства.

На вторичку

В этом случае понадобятся:

- свидетельство о праве собственности на жилье;

- выписка из домовой книги;

- договор купли-продажи;

- справка об отсутствии задолженностей по коммунальным платежам;

- технический паспорт объекта;

- выписка из ЕГРП.

На строящуюся недвижимость

При самостоятельном поиске застройщика клиент подготавливает такие бумаги:

- договор долевого участия или вложения денег в строительство;

- кадастровый паспорт и план строящегося здания;

- акт экспертной оценки при покупке недвижимости на этапе сдачи дома в эксплуатацию;

- разрешение на строительство, получаемое у застройщика;

- договор страхования квартиры, который может заключаться и в банке.

Стоит ли покупать справку о доходах

К покупке поддельного документа клиенты прибегают при:

- низком уровне официального дохода;

- отсутствии трудовой книжки;

- отказе работодателя в выдаче 2-НДФЛ;

- отсутствии требуемого трудового стажа.

Банк быстро выявляет факт подделки справок. Отказ в выдаче кредита не самое опасное последствие такого деяния. Иногда кредитное учреждение обращается в полицию с обвинением клиента в мошенничестве. Несостоявшемуся заемщику грозят обязательные работы, крупный штраф или ограничение свободы, поэтому стоит отказаться от идеи купить справки для ипотеки.

Так же можете оставить свой отзыв ниже в комментарии или задать вопрос

Калькулятор

Калькулятор