Права и обязанности созаемщика по ипотечному кредиту

Ипотекой называется долгосрочная ссуда под залог недвижимого имущества на покупку жилья или коммерческой собственности. Для того чтобы повысить шансы на получение ссуды, можно привлечь созаемщика по ипотеке - это человек, который несет ответственность за погашение займа наравне с основным заемщиком.

Ипотекой называется долгосрочная ссуда под залог недвижимого имущества на покупку жилья или коммерческой собственности. Для того чтобы повысить шансы на получение ссуды, можно привлечь созаемщика по ипотеке - это человек, который несет ответственность за погашение займа наравне с основным заемщиком.

Кто такой созаемщик по ипотеке

Если человеку, который собирается оформить ипотеку, недостаточно средств для одобрения, к сделке могут привлекаться другие люди - созаемщики.

Согласно ст. 323 ГК РФ, это лицо, имеющее равные права и обязанности с заемщиком, в т.ч. несущее солидарную ответственность перед банком по погашению кредита.

Более точные функции, выполнение которых ложится на плечи этой категории граждан, прописаны в условиях договора займа и зависят от банка.

Кто может стать созаемщиком

В этой роли может выступать любое физическое лицо. Точных требований законодательство не содержит, поэтому условия определяются каждым банком самостоятельно. Привлекать организации в качестве созаемщиков нельзя. Люди просят родных и близких, но наличие кровных уз не является обязательным, поэтому это могут быть друзья, соседи и те, кто согласится помочь.

Отличия от поручителя

Поручитель - еще один человек, который может привлекаться к сделке по ипотеке. Но не стоит путать эти 2 понятия. У поручителя и созаемщика разные функции, права и обязанности.

|

Параметр |

Созаемщик |

Поручитель |

|

Категория лиц |

Только физические |

Физические и юридические |

|

Право на недвижимость |

Да |

Нет |

|

Влияние дохода на одобрение кредита |

Да |

Нет |

|

Ответственность по договору |

На протяжении всего договора |

Наступает в случае неплатежеспособности заемщика |

Общая характеристика

К созаемщику предъявляются те же требования, возлагаются те же права и обязанности, что и к основному кредитуемому гражданину, т.е. созаемщик является полноправным участником договора займа.

Требования к созаемщику

Точные требования, которые выдвигаются по отношению к этим гражданам, устанавливаются кредитными организациями.

Но существует общий список параметров, которые оцениваются:

- гражданство РФ;

- достижение заданного возрастного интервала (минимальный и максимальный порог устанавливается банком);

- официальное трудоустройство (четкого определения необходимого стажа нет);

- положительная кредитная история;

- уровень доходов.

Созаёмщиком обычно становится супруг или супруга заёмщика.

Созаемщик обладает следующими правами:

- претендовать на долю в недвижимости, но при условии, что он вносил платежи или делал первоначальный взнос;

- вносить денежные средства в счет погашения займа, в т.ч. и досрочно;

- запрашивать информацию о состоянии счета, задолженностях, пени и т.д.;

Часто созаемщиком просят стать мужа или жену, родителей или родственников. Причем супруги, состоящие в официальном браке, претендуют на право собственности на квартиру или другую недвижимость в равных долях.

Обязанности

Обязанности уточняются условиями ипотечного договора, но главными из них являются своевременное погашение задолженности и ответственность по кредиту в случае неплатежеспособности основного заемщика.

Если по каким-то причинам созаемщик отказывается от доли в собственности недвижимости, это не освобождает его от денежных обязательств перед банком.

Помимо основных обязанностей, которые ложатся на плечи по договору, появляется необходимость застраховать жизнь и здоровье, чтобы в случае утраты дееспособности или других непредвиденных обстоятельств страховая компания выплатила долг банку.

На созаёмщика, как и на заёмщика, ложатся финансовые обязательства по кредиту.

Нюансы оформления кредита с участием созаемщика

Прежде всего необходимо выбрать банк, который предлагает более выгодные условия по ипотеке при наличии созаемщика. Далее следует собрать перечень требующихся документов.

Подготовка документов

Список необходимых документов мало чем отличается от аналогичного для основного заемщика, у каждого банка перечень свой. Примеры документов, которые требуются:

- паспорт;

- ИНН;

- СНИЛС;

- справка 2-НДФЛ;

- заявление;

- копия трудовой книжки и т.д.

После сбора необходимых справок и бумаг их следует предоставить в банк на рассмотрение.

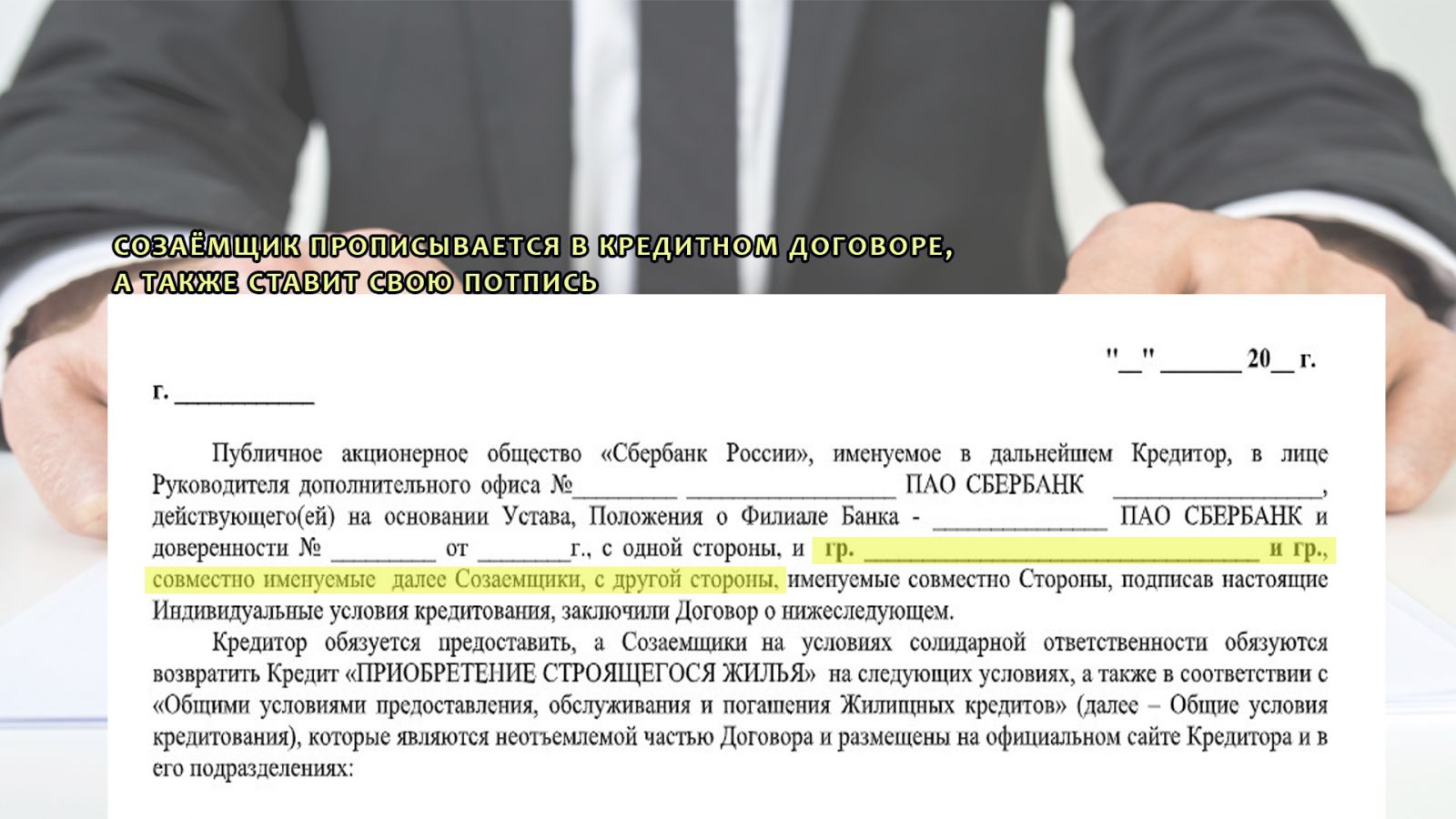

Подписание ипотечного договора

После того как банковские служащие рассмотрят поданные документы, составляется договор ипотечного кредитования. Людям, принимающим участие в сделке, следует ознакомиться с ним. После внимательного прочтения всех условий и при отсутствии возражений назначается день сделки. В заданный день люди, прописанные в договоре в качестве заемщиков, должны подъехать в банк для подписания.

Согласование кредитного договора всегда происходит заранее.

Возможность отказаться от своих обязательств

Созаемщик может отказаться от обязательств, но сделать это нелегко. Необходимо провести ряд переговоров между участниками сделки, но главное решение принимает банк.

В каких случаях

Самой частой ситуацией является развод супругов и раздел имущества. Такие дела нередко решаются через суд. Супруги должны между собой решить, каким образом будут проводиться дальнейшие платежи и что делать с собственностью, но договориться мирным путем получается не всегда. Если причина выхода созаемщика из договора заключается в другом, то банки неохотно соглашаются на эту процедуру, потому что для них это риск. Требуется полный пересмотр условий ипотечного договора.

Процедура вывода из ипотечного кредита

Для того чтобы выйти из договора, необходимо пройти 3 стадии:

- получить согласие основного заемщика;

- получить одобрение банка;

- подписать дополнительное соглашение к договору.

Часто условием банка является замена созаемщика на другого. При этом к новому человеку будут предъявлены все те же требования, что и раньше. Причем желательно, чтобы доход у нового участника был не меньше, чем у старого. Если банк не дает разрешение переоформить договор, можно обратиться в суд. Но при отсутствии весомых причин аннулирования договора суды встают на сторону банков.

Стоит ли становиться созаемщиком: что следует учесть

Просьба стать созаемщиком по ипотеке сложная и весомая, поэтому следует взвесить условия и нюансы такого решения. Во-первых, ипотека берется на длительный период, в среднем на 15-25 лет. За это время могут измениться многие жизненные факторы, включая уровень дохода. Например, один из заемщиков станет пенсионером за время действия договора. Во-вторых, нельзя взять и в любой момент отказаться от обязательств по договору. Если созаемщик решит взять отдельный кредит, платежеспособность будет снижена за счет участия в ипотечном кредитовании.

Риски и последствия совместного кредитования

В случае возникновения задолженности по оплате могут быть наложены следующие санкции:

- запрет на выезд за границу;

- взыскание имущества в счет оплаты долга;

- ухудшение кредитной истории.

Также существует риск потерять долю в недвижимости, если не будет составлен документ о разделе заранее. Кредитная история созаемщика может быть испорчена из-за непредвиденных обстоятельств во время действия договора. Также могут быть испорчены человеческие отношения между участниками сделки, что может отразиться на выполнении обязательств. К тому же, если человек захочет взять ипотеку для собственных нужд, ему будет отказано из-за лежащей долговой нагрузки.

Так же можете оставить свой отзыв ниже в комментарии или задать вопрос

Калькулятор

Калькулятор